Amúgy mi a helyzet a Lunával?

"Amúgy mi a helyzet a Lunával?" - tette fel a kérdést egy ismerősöm nemrég. "Szerintem a nagy semmi" - vágtam rá, de azért elkezdett foglalkoztatni, tényleg mi a frász történt a Terra/Luna 2022 májusi összeomlása óta? Merthogy az egykoron harmadik legnagyobb piaci kapitalizációjú blokklánc utóéletéről igenis illene tudni, és bevallom, tavaly év vége óta teljesen kikerült a LUNA sztori. Ennek pótlására álljon itt egy kis kutatás, egy kis kriptó történelem, és egy kis tanulság.

AVAGY A NAGY LUNA SZTORI.

A kezdetek

A Terra hálózatot 2018 januárjában hozta létre Daniel Shin és Do Kwon. A fejlesztésért egy Terraform Labs nevű cég volt felelős, a döntéshozatal viszont decentralizáltan, szavazással történt. A Terra küldetése a köznapi életben is jól használható algoritmikus stablecoinok létrehozásaként volt meghatározva. Legnagyobb likviditással rendelkező stablecoinja az amerikai dollárt lekövető UST volt, de akadt még több kisebb coin, mint az EUT az euróhoz, valamint a koreai wont követő KRT (lévén Do Kwon koreai származású, és a core fejlesztőcsapat is több ponton kötődött Koreához).

1 UST = 1 dollár értékű LUNA

Az UST stablecoin úgy kapta az értékét, hogy egy, a Terra projekthez szervesen kötődő alkalmazás, a Terra Station arbitrázs lehetőséget biztosított a coin tulajdonosainak. A Terra Station biztosította, hogy 1 UST bármikor szabadon átváltható legyen 1 dollár értékű LUNA coinra, valamint 1 dollár értékű LUNA coin szintén szabadon váltható legyen 1 UST-re. Ez a mechanizmus egyben mintelt és egyben égetett el mind LUNA-t és UST-t annak függvényében hogy melyikre volt kereslet.

Ha például 1 UST a piacokon, kriptótőzsdéken 99 centért forgott, akkor a hálózat szereplőinek érdeke volt felvásárolni az összes UST-t és a Terra Station-ön keresztül átváltani 1 dollár értékű LUNA-ra, annyiszor 1 centet nyerve a tranzakción, ahány UST-t sikerült jó áron megszerezni.

Fordítva hasonlóan működött a történet: ha valamennyi LUNA coinból a felhasználó UST-t konvertált, majd az UST-t 1 dollár felett tudta értékesíteni más piacokon, akkor a nyereséget zsebre tehette.

Ez az arbitrázs a Terra/Luna hálózat magja, az egész rendszer alapja volt, és ez is okozta a hálózat bukását.

A likviditás

Először is szögezzük le, hogy ez a mint/burn mechanizmus, amit fent vázoltam, tökéletesen működik a maga egyszerűségével. A ördög viszont a részletekben rejlik. Az, hogy hogyan is tudott a Terra hálózat LUNA-t és UST-t "váltogatni", nagyon nem mindegy. Ez a kritikus pont egy, a külvilág elől teljesen elfedett virtuális liquidity pool volt, és mint a liquidity poolokról tudni illik, a bennük lévő tokenek / coinok aránya folyamatosan változik, és természetesen véges mennyiség áll rendelkezésre belőlük.

A liquidity pool egy okosszerződés, amelybe kettő vagy több kriptovalutát helyeznek letétbe annak céljából, hogy később az okosszerződésben tárolt kriptovalutákat egymás közötti váltásra használják.

Ígérem, ennél mélyebb technikai részlet nem lesz a cikkben 🙃

Mi történt a LUNA coinnal 2022-ben?

Szóval! Ott tartunk, hogy a liquidity pool, ami a LUNA-t és az UST-t biztosította a Terra Station felhasználói számára, véges volt, összértéke 500 000 000 UST-ben volt meghatározva.

A Terra fejlesztői közül többen, többször felemelték hangjukat, mivel aggályosnak tartották, hogy az UST árfolyam bizonyos mértékű kilengése után ez a liquidity pool kiapadhat, azaz elfogyhat belőle valamely kriptovaluta.

A governance oldalról több javaslat is érkezett a pool likviditásának kibővítésére, de ezek rendre elutasításra kerültek.

Majd el is érkezett a Terra hálózat fekete csütörtökje, 2022 május 12.

Amikor minden borul

A mint/burn módszer egészen addig működött, amíg senki nem feszegette a pool határait. Azonban egy ismeretlen szereplő is belépett a bizniszbe. Az illető másfél-kétmilliárd dollár értékű UST-t öntött a piacra órák alatt, ezzel az akcióval pedig az UST árát korábban nem látott mértékben törte le.

A gyanútlan Terra rajongók az olcsó UST-t felvásárolták, és vitték a Terra Station-re beváltani - mígnem kiderült, hogy a poolban lévő LUNA kifogyott. Mindenki megrökönyödésére a Terra Station először a blokklánc létezése óta többszáz százalékos spreadeket mutatott, és nem volt többé profitábilis a rendszer alapját képző UST/LUNA váltás.

Konteó: Az Alameda-féle degen bet

Az Alameda Research neve ismerősen csenghet egy másik ügy kapcsán. Az FTX társvállalkozásaként ők voltak, akik az ügyfelek megtakarításával hazárdíroztak, és visszatérő piaci manipulációval is meggyanúsították őket.

A konteó szerint egy ilyen piaci manipuláció lehetett az a bizonyos másfélmilliárd dolláros UST short, ami miatt a Terra végül bedőlt. Az Alameda neve ott merült fel először, hogy egyszerűen nem tudtak másra gondolni, kevés olyan kriptó bálnát lehetne összeszedni, aki a kriptópiacra többmilliárd dollárnyi UST-t képes ráönteni egy pillanat alatt.

Az egyik verzió szerint az Alameda Research hónapokig kölcsönszerződésekkel gyűjtögette a nagymértékű UST-t, majd hirtelen ráöntötte a piacra, hogy azt pár centtel olcsóbban visszavásárolja. Az, hogy ezzel egy halálspirált indítanak, még ismeretlen volt a kereskedőcég számára. Ők csak egy jó arbitrázs üzletet szerettek volna csinálni.

A másik verzió csak annyiban különbözik, hogy az Alameda Research ténylegesen ismerte a pool méretét, és nagyon jól tudta, hogy egy ekkora tranzakció teljes mértékben kiapasztja a Terra Station összes likviditását.

És Do Kwon tudta-e?

Vajon Do Kwon tudta-e, hogy az 500 milliós pool egy 60 milliárdos piaci kapitalizációjú hálózatnál édeskevés? Esetleg szándékosan hagyta-e ilyen alacsonyan a pool likviditását? Egy szofisztikált, előre kitervelt rug pull volt az egész? Esetleg a másfélmilliárdos UST short Do Kwontól eredeztethető, és a médiában teljesen hamisan gyanúsítják az Alamedát?

Sajnos válaszokkal a mai napig nem szolgálhatunk, ám ha elővesszük az Anchor Protocol-t, több kínos részletre is fény derül.

Anchor, a kincsesláda

A Terra hálózat népszerűségét kétségtelenül a saját lending/borrowing alkalmazásuk, az Anchor Protocol adta. Az Anchor Protocol abban volt "speciális", hogy közel 20%-os éves hozamot biztosított a befektetett UST-re.

Ismétlem: 20%-os hozamot egy dolláralapú befektetésre, úgy hogy a 10 éves USA államkötvény ezzel párhuzamosan 2 százalékot ígért. Mi baj lehet?

Az Anchor Protocol valamelyest az Aave mintájára készült, egy egyszerűen érthető kriptó kölcsön platform volt. A felhasználó lekötötte az UST-t, cserében Anchor UST-t (aUST) kapott tárcájába. Az aUST egy yield bearing token volt, azaz az értéke folyamatosan nőtt - a növekedés mértéke pedig okosszerződésben volt biztosítva.

Ha esetleg valaki csodákra számított, ki kell ábrándítsam - ingyen pénz nem létezik. A levegőből teremtett 20% csupán Do Kwon és a Terra marketingeszköze volt arra, hogy minél több embert becsábítsanak a Terra/LUNA világába. És kétségtelenül nagy sikerrel működött is.

A gyakorlatban ha felmentél az Anchor Protocol webalkalmazására, és megnézted a kölcsönstatisztikákat, sajnos kilógott a lóláb. Az emberek a platformnak csupán az egyik felét használták: befizettek pénzt az óriási hozam reményében. Ha kölcsönt is vettek fel, azt egyből visszaforgatták az Anchorba, ezzel kvázi egy tőkeáttétes aUST long pozíciót nyitva.

Miért is ne vettek volna kölcsön, ha ez volt a legjobb befektetés? Egyből visszaforgatod a pénzt az Anchorba, azt újra lekötöd, és a lekötés fedezetére megint hitelt veszel fel.

Természetesen volt egy beégetett LTV (loan-to-value) ráta, ami csak bizonyos mértékig engedte a tőkeáttétes trükközést, de a gyakorlatban így is el lehetett érni 35% körüli éves hozamokat egy "stabil", dollár alapú befektetésre. Őrült, ugye?

A végtelen pénzt kínáló Abracadabra Money

Ilyen is csak a kriptó világban történhet meg, egy ideig tényleg létezett egy olyan alkalmazás Terrán, ami "végtelen" pénzt kínált.

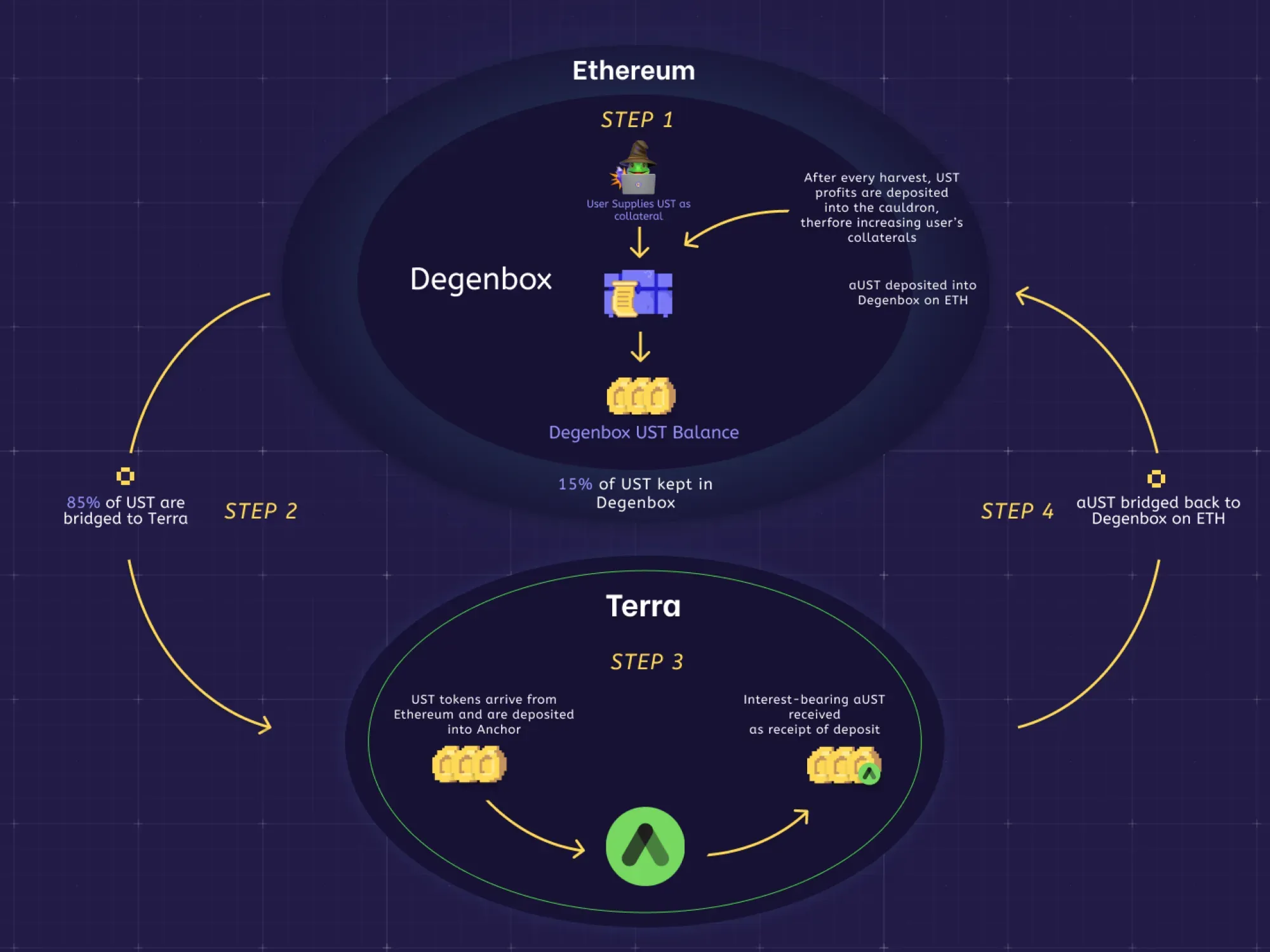

Egy fejlesztő kiszúrta, hogy az Anchor-ön kapott aUST egy szabadon mozgatható token, és értéke akkor is nő, ha nincs a kölcsönadó tárcájában. Így született az Abracadabra Money fantázianévre hallgató projekt, ennek is a "DegenBox" terméke, ami begyűjtötte a letétbe helyezett UST és a felhalmozott profit tulajdonjogát megtestesítő aUST tokeneket, és ezt fedezetként használta fel további extrém tőkeáttétes kölcsönökhöz. Ezt mind visszaforgatta az Anchor Protocol-ba, és egy körkörös pénzgyártó gépet alkotott.

A kutya ott volt elásva, hogy Do Kwonnak számtalan alkalommal kézzel újra fel kellett tölteni a projekt kasszájából az Anchor Protocol-t, hiszen ingyen pénz nem létezik, annak valahonnan jönnie kell.

Azt hiszem, innentől egyértelmű, hogy ez a rendszer sokáig nem volt fenntartható.

Egy bő hónapig viszont tökéletesen működött. A LUNA árfolyama 2022 elején 90 dollár felé is kilőtt, amint eljutott a "pórnéphez" az Anchor Protocol ingyen pénzének híre, mindenki oda kívánta fektetni a megtakarítását. Bátrabbak még pluszban dollárszázmilliókat öntöttek az Abracadabra Money-ba is, ami az egész kriptóvilág legjobban fizető (és működő) pénzgyára volt.

Megyünk a pénzgyárba

Ha érdeklődsz befektetési témák iránt, valószínűleg már hallhattál Ray Dalio gazdasági cikluselméletéről. Az amerikai közgazdász szerint a gazdaság ciklikus: fellendülés és recesszió sorozatából áll, ezeknek a ciklusoknak pedig sajátos tulajdonságokat rendel. A fellendülés időszakára (nevezzük kontextusba helyezve bull marketnek) olcsó hitelek, kockázatvállalás, és növekvő tőkeáttét jellemző. A recesszióra drága hitelek, megfontoltság, várakozás.

Egy ilyen gazdasági ciklus a kriptó világban tökéletes párhuzamba vonható akár a bitcoin felezési ciklusokkal is, és véletlen vagy sem, a bear market egészen a LUNA botrányig nem lett széleskörben kimondva.

A befektetők még bíztak a rendszerben - amíg lehetett.

De mi történik egy ilyen - teljes szabályozást nélkülöző, és kapzsi kriptópiacon?

"A" szereplő megtakarítással rendelkezik, amit relatíve kockázatmentesen szeretne kamatoztatni. "A" szereplő kölcsönadja a pénzt "B" szereplőnek évi 2% hozamért cserébe. "B" befektető elmegy egy platformra, ahol a kölcsönkért pénzt befekteti, és cserébe 5% hozamot kap. 3% a profitja. A platform a befektetett pénzt kihitelezi valakinek 5%-ért cserébe, aki 10%-ot tud rajta csinálni. Majd a lista sokadig szereplőjeként lesz valaki, aki ismeri az Anchor Protocolt, és berakja a pénzt évi 20% profitért. Majd rájön hogy az aUST-re további UST kölcsönt vehet fel, és elérheti a 35% profitot. Majd rájön, hogy létezik a DegenBox, ahol egy hónap alatt 2800%-os profitot érhet el. Természetesen berakja a pénzt a DegenBox-ba, a Terra hálózat bedől, satöbbi - innentől ismerjük a sztorit.

A körbetartozás pedig visszaér majd az "A" szereplőhöz, aki a lehető legbiztonságosabbnak gondolt megtakarításával is megszívja, hiszen az már régen szublimált.

Valahogy így történt, hogy a Terra / Luna botrány környékén sorra mentek csődbe és kerülgették botrányok a kriptó ipar giga szereplőit. Emlékeztek még a Three Arrows Capital, a Grayscale, a BlockFi, és hasonló cégekre?

Ez volt a ciklus csúcsa. Innen nyílegyenesen lefelé.

Do Kwon biztos ami biztos, lenyúlt egy kis bitcoint

Az egész LUNA botrány mögött a kriptósok egybehangzó véleménye szerint Do Kwon áll. Ahogy korábban emlíltettük, Kwon ott volt a hálózat alapításánál, és bukásáig következetesen befolyásolta annak működését.

Kevésbé ismert tény, hogy Do Kwon a Terra bukásakor a Luna Foundation Guard kasszájából kiutalt magának 10 000 BTC-t, majd ezt egy svájci bankon keresztül készpénzre váltotta.

Kwon-t azóta a koreai hatóságok letartóztatták, miután nemzetközi körözés alatt hamis okmányokkal akart átszökni egy EU-s országba. Az USA részéről az SEC vizsgálja Kwon esetleges aktív szerepét a Terra bedöntésében. Kwon-t Montenegróban 4 hónap börtönre ítélték az igazolvány-hamisítás miatt, a kriptós ügy lengő bárdja viszont eddig még elkerülte.

Május 12 - a LUNA apokalipszis

Ha létezik kriptó asztrológia, nyugodtan bevezethetjük a halálspirál fogalmát. Ez a különös együttállás egy bizonyos holdfázisban figyelhető meg, amikor két egymástól függő token árfolyama együtt, egymást erősítve a csillagok közül a földbe rongyol. Ez történt a LUNA és az UST párossal tavaly május 12-én.

Miután a fent említett liquidity pool használhatatlanná vált, az emberek kapkodtak a pénzükért. Perceken belül átgyűrűzött a válság a centralizált kriptótőzsdékre is. A kriptótőzsdék egymás után fagyasztották be a Terra hálózatról bejövő tranzakciókat, lehetetlen volt pénzre váltani a Terra hálózaton lévő tokeneket.

A nagy pénzmentés - egy kis anekdota

Jöjjön az én személyes történetem, hiszen sajnálatos módon nekem is ragadt benn kriptóm a Terrán. Az már izgalmasabb, hogy hogyan tudtam ezt kiszedni olyan lehetetlen körülmények között, amikor a világon hirtelen mindenki befagyasztotta a LUNA és az UST kereskedését.

Májusban még nagy hype övezte a Lunát. Akkor egy ismerősöm a telefonján mutatta, 60 dollár körülre zuhant a LUNA - még gyanútlanul azt válaszoltam neki, "biztos megint a coinmarketcap hibája". Majd mire hazaértem, tudat alatt bennem volt hogy mi is ez, megnéztem, 35 dollár! Itt kezdődött az akció.

Felütöttem a híreket, teljes káosz volt. Senki nem tudta, hogy mi van. Az emberek még hittek benne, hogy valaha visszafordulhat a "mechanizmus" miatt a normál kerékvágásba, de kockázatot nem akartak vállalni. Mindenki menekült, amerre tudott.

Az én epic questem: aUST, UST, LUNA, és KUJI tokeneket kellett kimentenem Terra, Ethereum, és Polygon hálózatról. Ez azon a ponton volt, ahol már a Curve milliárdos likviditású 4-poolja is kifogyott (annó ez egy USDT-UST-USDC-FRAX pool volt), és ekkor már a megbízhatóbb stablecoinok bőven 1 dollár felett cseréltek gazdát. Ha UST volt a váltás másik oldalán, olyan 35 cent körül lehetett UST-t stabilabb stabilcoinra váltani. 65% bukóval.

A küldetés során 5 különböző decentralizált váltót, és 3 bridge-et kellett használnom. Amelyik DEX-en találtam még valamilyen szinten likviditást, azonnal mentem oda váltani. Ha a likviditás más hálózaton volt, bridgelünk, wrappelünk, stb stb. A végén eljutottam oda, hogy az előző napihoz képest az összes kriptó értékének 35-40%-át sikerült megmenteni, és átváltoztatni biztonságos láncon lévő USDC-be.

Az egész művelet 3 és fél órába került.

Másnapra a LUNA árfolyama a nullával volt egyenlő. Ha akkor nem csinálom ezt végig, a Terrán lévő összes kriptóm értéke teljes mértékben elpárolog.

Aki korán kel, aranyat lel - tartja a mondás. Másoknak nem volt ekkora szerencséje. Akik nem ültek gép előtt, esetleg nem tudtak bridgelni akár ismeretek, akár a hálózat túlterheltsége miatt, az összes terrás kriptójuk értékét elvesztették, és megmaradtak egy zsák papírfecnivel.

Érjen valamit az a papírfecni!

Miután a balhé megvolt, Do Kwon eltűnt a nyilvánosság elől. A Twitteren csak napokkal később mutatkozott, amikor is kitalálta: létrehozza a Terra 2.0 hálózatot. A Terra 2 az eredeti blokklánc teljesen azonos klónja, ahol azt a célt tűzték ki: a Luna Foundation Guard megmaradt vagyonából valamilyen szinten megpróbálják kárpótolni az összeomlott Terra felhasználóit.

A Terra 2-nek volt értelme. Volt értelme, hiszen a Terra hálózat, akármilyen meglepő, többezer fejlesztőt tudott magáénak, és az általuk ismert CosmWasm technológia nem volt alkalmazható a Cosmos kivételével más láncokon. Emellett a Solidity vs Rust kérdés is kísértett. A Terra okossszerződései Rust-ban készültek, míg általánosságban a legtöbb EVM-kombatibilis lánc Solidity tudást várt. Így a fejlesztőknek nem volt más lehetőségük: Vagy portolják az alkalmazásaikat Terra 2-re, és ott fejlesztik tovább, vagy marad a Cosmos.

Alkalmazások a Terra 2.0 -án

Egyértelműen kijelenthető, hogy a fejlesztők nem adták meg a bizalmat az új Terrának. Az új hálózaton mai adatok szerint mindössze 44 projekt fut, ezek közül említésre méltóak az Astroport, a Terra Station új verziója, néhány bridge, és egy NFT piactér, de a likviditás messze elkerüli a hálózatot.

Mi lett a kárpótlási jegyekkel?

Do Kwon ígérete szerint kárpótolja (ill. megpróbálja kárpótolni) a régi Terra veszteseit. Erre egy vesting modell lett kitalálva, ami a következőből áll:

Aki a régi Terrán tartott kriptóvagyont, például LUNA és UST érméket, az egy többéves vesting schedule alapján új LUNA coinra jogosult a Terra 2.0 hálózaton. Ezeket a coinokat airdrop formájában juttatták (és juttatják még mindig) a megkárosított felhasználók részére, bizonyos időközönként.

Melyik LUNA?

A régi hálózatot Terráról Terra Classicra, az ott lévő LUNA coint LUNC-re, az UST-t pedig USTC-re nevezték át. Ez nem mindenhol volt - és van - így, a mai napig zavar van az erőben, félreértéseket okoz hogy egy váltó vagy tetszőleges kriptós oldal LUNA név alatt a régi vagy az új érmére, esetleg az szinonímaként is használt hálózatra utal. Mindenesetre, a hivatalos megnevezés a régi hálózaton lévő tokenekre a C-s verzió.

A Terra utóélete a Cosmoson

Ahogy említettem a Terra és a Cosmos hasonlóságait, vannak projektek, amiket sikerült átportolni Cosmos-ra, és noha a Cosmos likviditása is eltörpül egy Ethereum mellett, megbízható blokkláncnak számít a közvélekedés szerint.

Ilyen átportolt projekt a Kujira, ami régen is felkeltette már az érdeklődést Terrán, és most reneszánszát éli a Cosmos hálózaton.

A Kujira Orca egy egyedülálló likvidálási protokoll. Lényege, hogy szerepet vállalhatsz hitel likvidálásokban, és likvidátorként a piaci ár alatt juthatsz hozzá bizonyos tokenekhez. (A projektről hamarosan egy videós bemutatót is készítünk a Webhárom csatornán.)

Hogy áll most az új Terra a számokkal?

A teljes piaci kapitalizációjuk 372 millió dollár, ez 182-ször kevesebb a régi Terra fénykoránál. Kijelenthetjük, hogy a hálózat használati adatai a napi 100 milliós volumennel még mindig elég döcögősek, miközben a felhasználók az új Terrán kapot airdroppolt LUNA érméket folyamatosan adják el, és tolják lefele az árat. Az új LUNA coinra emiatt befektetésként nagyon nem tekintenék a közeljövőben, a Terrán lévő alkalmazások közül pedig egy olyat se tudok mondani, ami bármiben olyan speciális lenne, hogy érdemes lenne kriptovalutát miatta átmozgatnom a hálózatra. Így a Terra 2.0 szerény véleményem szerint egy sírban született, és halott projekt. Mindenestre, aki vesztese volt a régi Terrának, az új Terra Station-ön keresztül 2024-ig részesülhet LUNA airdropokban.

https://partner.bybit.com/b/webharom